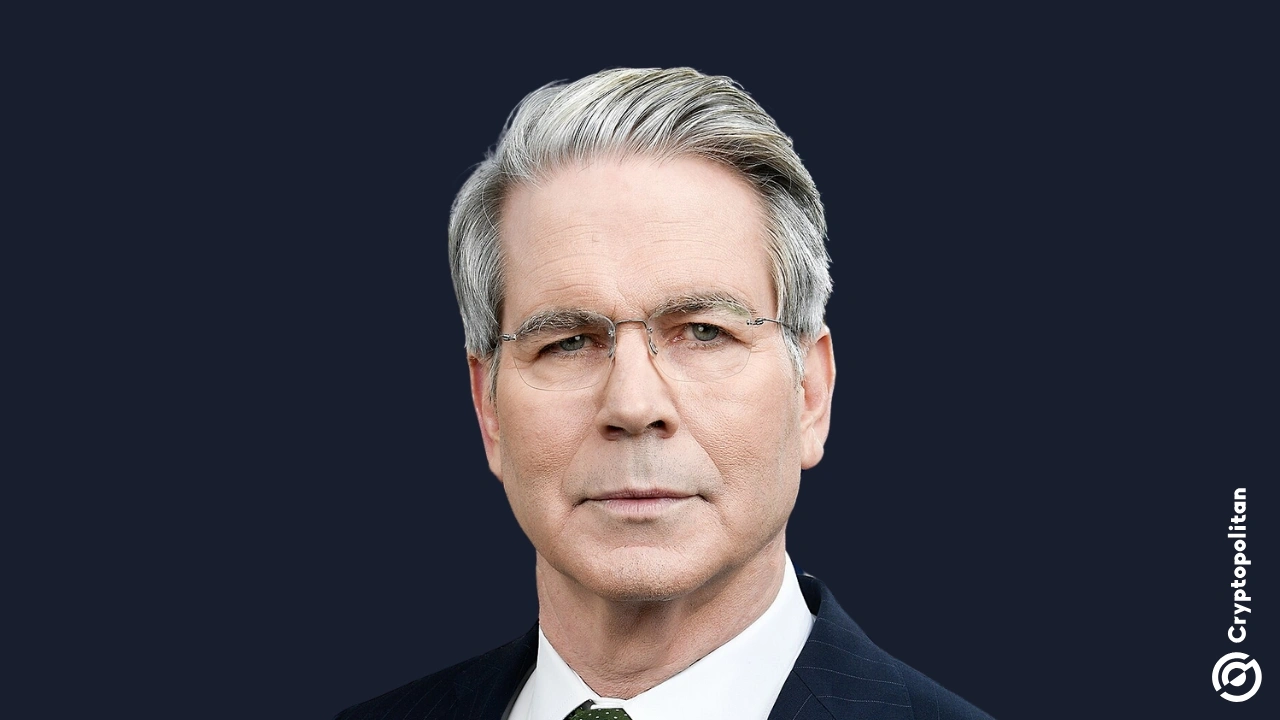

财政部长斯科特·贝森特(斯科特·博特(Scott Betting))表示,美国国库市场最近的下降是由去杠杆化的,而不是外国销售的。

Bessent指出,最近拍卖的10年和30年期债券的外国需求增加,并指出没有立即采取行动的需求。他透露,财政部有减轻情况的工具,包括在必要时扩大回购。

Bareent So被解雇最近在债券市场上的抛售,拒绝猜测外国国家正在抛弃其对美国国债的持股。取而代之的是,Bessent将国库市场的下降解释为主要的货物,没有系统性。

这位前对冲基金经理还说,他的职业生涯中的一堂课不是要查看一周中发生的事情。他解释说,鉴于1998年长期资本管理的萧条,他声称,除了投资者过多的杠杆作用外,他声称这是“与其他任何事物无关”的,这提供了更好的见解。

Bessent将美国财政市场下降归因于“正常去杠杆化”

财政部长还否认,债券市场上的混乱是基本交易的去杠杆化迫使特朗普总统暂停他的全球贸易关税90天。相反,Bessent说这一直是特朗普的计划。

一些市场观察家警告说,强迫放松了流行的基础贸易策略,在这种策略中,对冲基金通过利用国库期货和财政债券价格之间的差额来利润。但是,晨星指出,该策略取决于相对稳定的债券市场价格。

“在我的市场生涯中,我经常看到它 - 这些去杠杆化的惊厥目前正在市场上进行,我认为这是在固定收入市场中。一些非常大的杠杆作家正在遭受损失,必须进行全部损失。”–Scott Bessent

前财政部长珍妮特·耶伦(Janet Yellen)还同意,“高度杠杆的对冲基金”必须出售,从而在财政市场中造成不稳定。但是,在克林顿政府担任财政部长的经济学家拉里·萨默斯(Larry Summers)表示,美国可能会朝着美国政府关税政策完全驱动的严重金融危机。其他人则认为,与杠杆位置有关的不同因素正在发挥作用。

布鲁苏埃拉斯根据贸易归咎于最近的财政市场动荡

根据税务咨询公司RSM约瑟夫·布鲁苏埃拉斯(RSM Joseph Brusuelas)的首席经济学家的说法,整个财政部市场的冲击的起源是“基础掉期”贸易的无能推出。他声称,对当前金融市场的美国政策和行为的信誉和信心丧失反映了这一点。

根据CNBC,引起产量增加的问题是“多管的”,但这与其中的错位有关,其中包括一个流行的贸易,涉及交换浮动利率产品(例如,诸如财政部产品的财产库)的诸如美联储的产品,例如隔夜融资率,尤其是贸易商,尤其是贸易商,尤其是寻求在基本交易中销售差额之间的差额。

布鲁索拉斯(Brusuelas)强调,目前,放松基础掉期贸易是整个财政曲线收益率提高的主要原因,但不是唯一的来源。资金不得不筹集“大量现金”,这导致了国债的出售。

财政收益率的上升通常缩小了差距,减少了利润机会或造成损失,但是当对冲基金使用杠杆作用进行交易时,这种情况更加复杂,导致税率和对快速现金的需求,这通常是通过出售政府债务而获得的。

债券市场抛售的另一个原因是特朗普政府为“击落”约8000亿美元的贸易赤字做出的努力。减少赤字的目标是为美国商品和服务开放市场,但它也产生了可能影响债券收益率的连锁反应。

密码大都会学院:厌倦了市场波动?了解DEFI如何帮助您建立稳定的被动收入。立即注册

No comments yet